Van egy szakma, a privátbankárok világa, amely hatalmas vagyonokkal kerül nap mint nap kapcsolatba. Ezek a szakemberek általában nem sokat nyilatkoznak, főleg nem az ügyfeleikről, hiszen a munkájuk legfontosabb jellemzője a teljes diszkréció.

Ugyanakkor a privátbankárok és vagyonkezelők évente egyszer összegyűlnek, ezúttal a Szépművészeti Múzeumban, és a XV. Magyar Privátbankári és Vagyonkezelői Konferencián egy teljes napon át a szektor számairól, problémáiról és trendjeiről beszélgetnek.

Karagich István, a szervező Blochamps Capital Kft. vezetője nyitóelőadásában rengeteg érdekes nemzetközi és hazai adatot mutatott be, kezdjük néhány összefoglaló megállapítással:

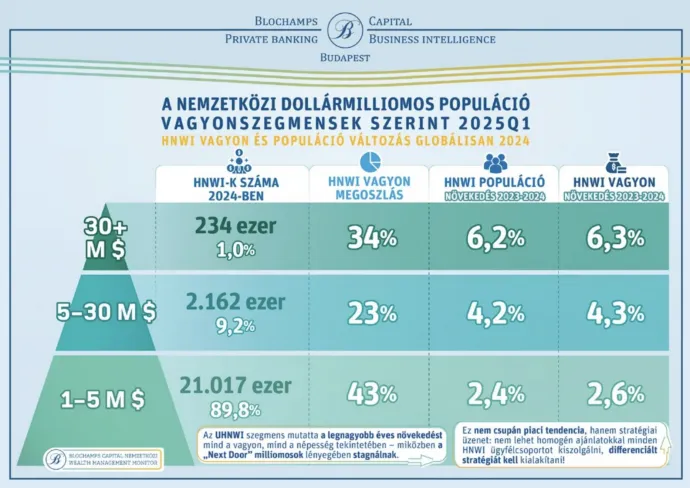

- 2024-ben globálisan már 128 ezer milliárd dollárt kezeltek a vagyonkezelők, ez 12 százalékos növekedés a megelőző évhez képest.

- A növekedést elsősorban a jó piaci hozamok magyarázták, nem az, hogy annyira sok új gazdag lépett volna be ebbe a körbe.

- Csak összehasonlításképpen: 2005-ben még „csak” 36 ezer milliárd dollárja volt ennek a leggazdagabb körnek.

Mészáros és más érdekességek

Dollármilliomos nagyon sok van a világban, egyes nyugati nagyvárosokban szinte minden ingatlantulajdonos már ebbe a körbe tartozik, de közülük a leggazdagabbak (a 30 millió dollár, vagyis a legalább 10 milliárd forintos vagyonnal rendelkezők) száma 2024 végén 234 ezer fő volt.

Mi szinte naponta cikkezünk a leggazdagabb magyar, a hatalomközeli Mészáros Lőrinc eszelős gazdagságáról, akinek a Forbes szerint 3,9 milliárd dolláros a vagyona. Ez Európában a dollármilliárdosok között amúgy nem kirívó, éppen akkora, mint a finn csúcstartó, Antti Herlin vagyona. Ő egyébként liftekből, mozgólépcsőkből és angus marhákból szerezte vagyonát, de a finneken kívül csak a bolgár, a román, illetve a horvát dollármilliárdos csúcstartót előzi meg Mészáros – igaz van egy csomó olyan európai ország, például a Balkánon, ahol egyetlen dollármilliárdos sincsen.

A környékünkön amúgy a cseh, a lengyel, illetve az osztrák listavezető már jóval gazdagabb. Érdekesség, hogy miközben a legtöbb ország leggazdagabb embere, dollármilliárdosa ismert (vagy kevésbé ismert üzletember), a kis Barbadosnak is van egy dollármilliárdosa, ő azonban elsősorban nem az üzletről híres, viszont alighanem jóval ismertebb, mint a nála nagyságrendekkel gazdagabb kanadai, ausztrál, vagy kínai csúcstartó. Ő ugyanis Rihanna, az énekesnő. Afrikában pedig mindössze négy olyan ország van, ahol él Mészárosnál gazdagabb ember (Nigéria, Egyiptom, Dél-afrikai Köztársaság, illetve Szváziföld).

Nagyon érdekes a dollármilliomosok bevándorlási, kivándorlási térképe is, amelyen élénk mozgás látszik: 2024-ben 142 ezer nagyon gazdag (legalábbis dollármilliomos) ember döntött úgy, hogy a lábával szavaz a hazai szabályozás ellen: a legtöbben az Egyesült Királyságból, Indiából és Kínából dobbantottak, míg a befogadó államok az Egyesült Arab Emírségek, az Egyesült Államok és Olaszország voltak ebben a sorrendben.

A további listából kiderül, hogy a nagy európai államokból (Németország, Franciaország és Spanyolország) inkább mennek az ultragazdagok, és a pénzügyi központok (Szingapúr, Svájc és egyre inkább Szaúd-Arábia) pedig vonzó célpontok lettek.

Brutális koncentráció

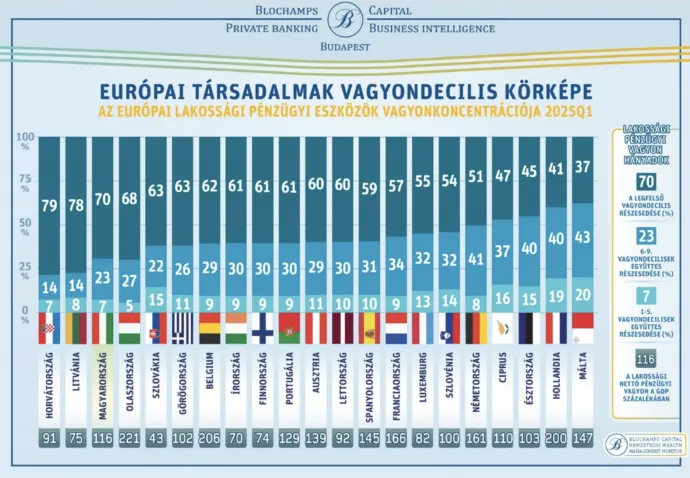

Rátérve a magyar számokra, ami elsőre szembetűnő, hogy a vagyoni különbségek Magyarországon igen magasak. A leggazdagabb 100 magyar az összes hazai lakossági megtakarítás 13 százalékával rendelkezik, és a legvagyonosabb 10 százaléké az összes lakossági vagyon 70 százaléka.

Ennél nagyobb koncentráció csak Horvátországban és Litvániában figyelhető meg.

Hogy ebben a mutatóban mi a rendszer, nehéz megmondani, mert egy másik baltikumi országban, Észtországban pedig éppen az egyik legalacsonyabb vagyoni koncentrációt mérték, ott csak a háztartási vagyon 45 százaléka koncentrálódik a leggazdagabb 10 százaléknál. Talán meglepő, de a legegyenlőbb társadalmak ezen a szűrőn keresztül nézve Hollandia és Málta.

Kissé szomorú a fordított vizsgálat is:

Magyarországon a lakosság szegényebbik fele csak az összvagyon 7 százalékával rendelkezik.

Ennél rosszabb arány csak Olaszországban van (ott 5 százalék ez a mutató), míg hasonlóan 7 százalék az érték Horvátországban.

Ha egymillió eurós vagyonnál húzzuk meg a leggazdagabbak határát, akkor a Blochamps becslése alapján 2025-ben 26 200 ember tartozott Magyarországon ebbe a ligába, de az egymilliárd forint felettiek közé már csak 6200-an fértek be, a 10 milliárdnál is vagyonosabbak pedig 225-en vannak.

Gyorsan fejlődik az ágazat

A magyar piacon egy tucat szolgáltató dolgozik összesen 421 privátbankárral, akik fejenként átlagosan 113 ügyfelet kezelnek, az átlagos ügyfélnek pedig 221 millió forintja van.

Az ágazat számszaki fejlődése igen impozáns. 15 év alatt a privátbankokban kezelt vagyon nagyjából megnégyszereződött, 2010-ben 2349 milliárd forint volt, az idei év elején már 10 456 milliárd forint. A szolgáltatók versenye annyiban összetett, hogy bár biztosan az OTP-csoport kezeli a legtöbb pénzt (a Blochamps szerint 3525 milliárd forintot), de a piacvezetőt követő MBH, Erste, Raiffeisen és K&H szintén érdemben 1000 milliárd forint feletti vagyonokat igazgatnak. Ugyanakkor eltérőek a belépési küszöbök és általában több entitásból jönnek össze a számok, vagyis egy csoporton belül több vállalat is foglalkozhat a területtel.

A legfrissebb szakmai trendek között van a hibrid kiszolgálás (digitális csatornák és személyes találkozások ötvözése), az algoritmikus, robot jellegű vagyonkezelés, amely jellemzően öntanulásos portfólió-menedzsmentet jelent. Természetesen ebben az ágazatban is megjelent az MI használata, mint Karagich István kiemelte, a nagy tétekkel bíró elemzésekben és döntésekben különösen fontos az ellenőrzés, vagyis a hallucináció kiszűrése.

Ami pedig a hozamokat illeti: most az a különleges időszak van, amikor a forint erősödése miatt a nagyobb forintarányt tartó befektetők jártak jobban. Tabányi Mónika (Concorde Private Banking) elmesélte például, hogy náluk már az ügyfélvagyon kétharmada devizás és csak egyharmada forintalapú. Czalbert László (MBH Private Banking) pedig arról beszélt, hogy náluk hagyományosan nagyobb a forintbefektetések aránya. A szolgáltató még mindig integrálja az egykori MKB-s, BB-s és Takarékbankos kiszolgálást, de már nagyon sok lépés megtörtént az egységesítés érdekében.

Szabályozói fenyegetés

A szünetekben amúgy a szakemberek elmondták, hogy sajnos nagyon sok olyan szabályozói elem is van, amely hátráltatja a professzionális magyar értékpapír-befektetéseket. Olyan ez, mint a felemás lakáspiaci beavatkozások, vagyis ha az állam mindig a keresleti oldalon „segít”, akkor az árak nagyon elszállnak.

Az értékpapírpiacon sem az a baj, hogy az állam, az NGM, a BÉT a szándékok szintjén ne szeretné ösztönözni azt, hogy nőjenek a hazai vagyonokban a szofisztikáltabb elemek, például a magyar részvénybefektetések, ugyanakkor a lakossági részvények tartásának adóterhei, vagy a magyar ISIN egyedi azonosítóval rendelkező értékpapírok tartásának költségei olyan magasak, hogy még a mindenféle kedvezményekkel, például a hosszabb tartás (TBSZ) jutalmával sem elég vonzó a piac.

A privátbankok is küzdenek azzal, hogy még azok a családok is alig mernek reáleszközökbe fektetni, akik tényleg tudnak hosszabb távon gondolkodni, van olyan vagyonelemük, amelynek alakulását nem kell naponta izgatottan figyelni. Pedig hosszabb távon például a részvényekkel érdemi reálhozamot lehet elérni.

Ennek ellenére pszichológiai tényezők is hátráltatják a részvénybefektetés terjedését: a magyarok nemcsak azért tartanak nagy arányban ingatlant, mert (különösen az elmúlt években) tényleg szép hozamokat lehetett velük elérni, hanem azért is, mert sokan nehezen viselik a részvényeknél a napi árfolyam-ingadozásokról szóló híreket. Victor Tamás Máté (a Hold privát vagyonkezelője) szerint a részvénytartásnak van egy generációs eleme is, azok a fiatal gazdagok, akik nem a piacon élték meg a 2008-2009-es utolsó nagy világégést, sokkal bátrabbak, mint azok, akik már befektetőként szenvedték meg a nagy zuhanást.

A szereplőknek van egy közös gondjuk is, az országgal járó kockázati faktor. Minden hitelminősítői felülvizsgálat, szabad tőkemozgatást fenyegető beavatkozás, vállalatfelvásárlási szigorítás vagy a kriptobefektetések kriminalizálása azzal járhat, hogy a magyar piacról, eszközökből és szolgáltatóktól elmegy a pénz külföldre.